-

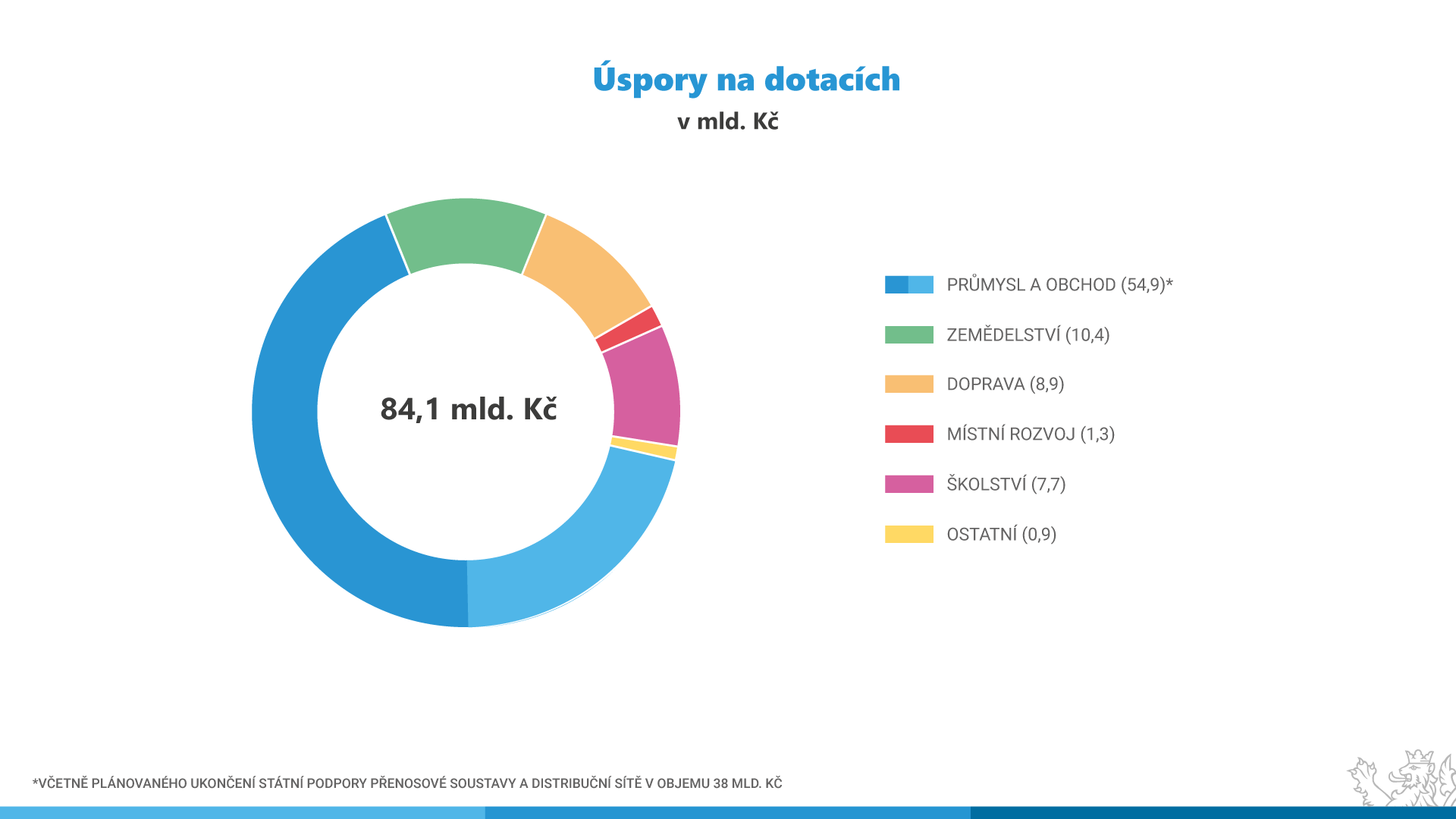

Snížení národních dotací

Opatření: Snížení národních dotačních titulů průřezově na většině ministerstev pro rok 2024 v celkové výši 84,1 mld. Kč, včetně plánovaného ukončení státní podpory přenosové soustavy a distribuční sítě v objemu 38 mld. Kč.

Odůvodnění: Současná situace je nesystémová a nepřehledná. Vytratil se původní záměr dotací snižovat regionální či jiné nerovnosti (sociální, zdravotní, vzdělávací aj.). Postupně se z národních dotačních titulů stal byznys, který pokřivuje tržní prostředí zejména ve prospěch velkých firem. Počet národních dotačních titulů navíc neúměrně roste a s tím narůstá i nákladná administrativa na jejich poskytování, což dlouhodobě potvrzují výroční zprávy Nejvyššího kontrolního úřadu. Klesá také efektivnost využívání národních dotací, které v mnoha případech udržují při životě projekty, které nejsou životaschopné a nemají reálný ekonomický smysl.

Ozdravný balíček

Prezident republiky Petr Pavel podepsal ozdravný balíček, který během příštích dvou let sníží rozpočtové deficity celkem o 150 mld. Kč. Opatření z celkem 65 novel zákonů začnou platit již od 1. ledna 2024.

| 2024 | 2025 | Celkem | |

|---|---|---|---|

| Výdaje | 62,5 | 15,9 | 78,4 |

| Dotace | 45,6 | 8,8 | 54,4 |

| Provoz státu | 6,1 | 5,1 | 11,2 |

| Platy ve veřejném sektoru | 9,9 | 0 | 9,9 |

| Ostatní výdaje | 1,0 | 2,0 | 3,0 |

| Příjmy | 36,3 | 36,7 | 73,0 |

| Odvody z DPP | 1,8 | 0,2 | 2,0 |

| Úprava DPFO | 1,7 | 0,9 | 2,6 |

| Revize sazeb DPH | -2,2 | -0,2 | -2,4 |

| Zvýšení DPPO | 0 | 21,8 | 21,8 |

| Zvýšení daně z hazardu | 5,4 | 0 | 5,4 |

| Zvýšení daně z lihu | 0,5 | 0,9 | 1,4 |

| Zavedení nemocenské | 11,9 | 1,1 | 13 |

| Změna RUD zohledňující požadavek obcí na zachování obcí jako jediného příjemce výnosu daně z nemovitých věcí | 10,0 | 10,0 | |

| Ostatní příjmy | -0,3 | -0,1 | -0,4 |

| Odvody OSVČ | 3,0 | 4,5 | 7,5 |

| Zvýšení daně z tabáku | 2,9 | 2,6 | 5,5 |

| Daňové výjimky | 1,6 | 5,0 | 6,6 |

| Celkem | 98,8 | 52,6 | 151,4 |

| 2024 | 2025 | Celkem | |

|---|---|---|---|

| Výdaje | 62,5 | 15,9 | 78,4 |

| Příjmy | 36,3 | 36,7 | 73,0 |

| Celkem | 98,8 | 52,6 | 151,4 |

Přehled opatření Ozdravného balíčku 2024/2025

Výdaje

-

Snížení provozních výdajů o 5 % na každém rezortu

Opatření: Snížení provozních výdajů o 5 % na každém rezortu s výjimkou výdajů na obranu a dalších vybraných kapitol.

Odůvodnění: V souladu se strategií konsolidovat veřejné finance vláda sníží výdaje na provoz jednotlivých ministerstev a centrálních vládních institucí, čímž i demonstruje závazek začínat „sami u sebe“.

-

Snížení objemu platů ve státní sféře

Opatření: Snížení objemu finančních prostředků na platy ve státní správě o 2 % v návaznosti na snižování agend státu, včetně organizačních složek státu a příspěvkových organizacích.

Odůvodnění: Platy státních zaměstnanců představují stále se zvyšující pravidelný výdaj státního rozpočtu, pro rok 2024 se jeho celkový objem předpokládá zhruba ve výši 250 mld. Kč.

-

Platy ústavních činitelů

Opatření: Zpomalení tempa růstu platů ústavních činitelů. Používaná platová základna pro výpočet platů se snižuje o 6 %. (tj. na 94 %)

Odůvodnění: Platy ústavních činitelů porostou v rámci solidarity s reálně klesajícími platy v ekonomice pomalejším tempem.

-

Změny v oblasti FKSP

Opatření: Snížení prostředků na Fond kulturních a sociálních potřeb (FKSP) o polovinu z 2 % na 1 %. Nově bude objem peněz na FKSP tvořen z objemu nákladů zúčtovaných na platy/mzdy. Polovina této částky je určena na přispívání zaměstnavatele na produkty spoření na stáří.

Odůvodnění: V současné době je objem prostředků na FKSP stanoven ve výši 2 % z objemu prostředků na platy, což pro rok 2023 jen v regulovaných organizačních složkách státu a příspěvkových organizacích činí 5,2 mld. Kč. Pravidla pro využití FKSP jsou nejasně a složitě upravena ve vyhlášce o fondu kulturních a sociálních potřeb, která bude zrušena.

-

Zrušení územních pracovišť Finanční správy

Opatření: Zrušení 77 územních pracovišť finančních úřadů.

Odůvodnění: Přijaté kroky umožní efektivnější řízení a optimalizaci vykonávaných agend. Prvním krokem se od 1. 7. 2023 stalo zrušení těch územních pracovišť finančních úřadů, která dle výsledků provedené analýzy zpracované Finanční správou České republiky byla veřejností využívána jen velmi omezeně nebo zajišťovala minimální rozsah služeb pro občany, např. služby podatelny. Přijaté kroky umožní efektivnější řízení a optimalizaci vykonávaných agend.

-

Náhrada platu při dočasné pracovní neschopnosti (karanténě) a její úhrada nově z limitu objemu prostředků na platy

Opatření: Zjednodušení procesu náhrady platu při dočasné pracovní neschopnosti. Nastaví se úhrada výdajů z limitu objemu prostředků na platy namísto současné praxe, kdy jsou tyto náhrady platu vypláceny z výdajového limitu mimo platovou oblast.

Odůvodnění: V současnosti jsou náhrady platu při dočasné pracovní neschopnosti (karanténě) vypláceny z výdajových limitů stanovených mimo platovou oblast, přestože jiné náhrady platu (náhrady za dovolenou, při překážkách v práci, atd.), jsou hrazeny z platového limitu.

-

Změna podmínek vyplácení podpory v nezaměstnanosti

Opatření: Zpřísnění podmínek pro přiznání nároku podpory v nezaměstnanosti v případě opakované evidence (nezaměstnanosti), a to prodloužením doby důchodového pojištění nezbytného pro přiznání nároku na podporu v nezaměstnanosti.

Odůvodnění: Z důvodu setrvale nízké dlouhodobé nezaměstnanosti v ČR není únosný způsob robustní podpory v nezaměstnanosti ve stávající podobě.

-

Snížení státní podpory stavebního spoření u stávajících a nových smluv

Opatření: Snížení státní podpory stavebního spoření na max. 1 000 Kč/rok pro nové i stávající smlouvy.

Odůvodnění: Stavební spoření vzniklo v 90. letech minulého století v době, kdy ještě nefungoval hypoteční trh a byl to způsob, jak si mohli lidé spořit na bydlení. V posledních letech nicméně ztratilo svou původní funkci. Lidé navíc naspořené peníze používají zpravidla k jiným účelům než pro účely vlastního bydlení. Úvěry ze stavebního spoření se budou poskytovat zejména opatření na podporu udržitelného bydlení, hospodaření s přírodními zdroji nebo využití obnovitelných zdrojů (např. zateplení, efektivní zachytávání a využití dešťové a odpadní vody, pořízení a instalace dobíjecí stanice pro elektromobil).

-

Úprava národního financování projektů EU

Snížení podílu spolufinancování z fondů EU zvýšením spoluúčasti konečných příjemců dotace.

-

Zrušení kolkových známek

Zrušení kolkových známek jako platebního prostředku s přechodným obdobím, kdy bude ještě možné stávající kolky používat. S nárůstem elektronických plateb kartou a bezhotovostních převodů se jejich potřeba významně snížila, v minulosti navíc byla v souvislosti s jejich používáním indikována řada podvodů.

-

Elektronizace příkazových bloků

Od ledna 2025 bude provedena elektronizace pokutových bloků, které zjednoduší, zrychlí a zprůhlední procesy sankcionování. V současné době se využívají pro tzv. „blokové pokuty“ papírové tiskopisy, což představuje zbytnou administrativní zátěž. Elektronizace se bude vztahovat na Policii ČR, Celní správu ČR a další správní orgány, které pokutové bloky budou mít zájem využívat v elektronické podobě.

-

Integrace vymáhání pohledávek

Převzetí tzv. justičních pohledávek Celní správou, která již dnes spravuje pohledávky řady institucí. Agregace správy na jednom místě kromě úspor administrativních výdajů zvyšuje efektivitu vymáhání a je rovněž přívětivější ve vztahu k dlužníkovi, který má jen jednoho věřitele.

-

Zvýšení ceny dálniční známky a její pravidelná valorizace

Opatření: Zvýšení ceny dálniční známky o 800 Kč z 1 500 na 2 300 Kč/rok od 1. 3. 2024. Zavedení nového pravidelného valorizačního schématu, které bude reflektovat zejména výši inflace.

Odůvodnění: Současná cena dálniční známky je platná již od roku 2012 a v důsledku vývoje cenové úrovně se propadla její reálná hodnota. Jelikož jsou sazby dálničních známek nastaveny fixní částkou a vlivem růstu cenové hladiny jejich výše postupem času reálně klesá, je nutné jejich cenu pravidelně valorizovat. Ke zvýšení ceny dálniční známky bude docházet při kumulativní valorizaci, která umožní zvýšení ceny dálniční známky vždy v řádu celých desetikorun.

Příjmy

-

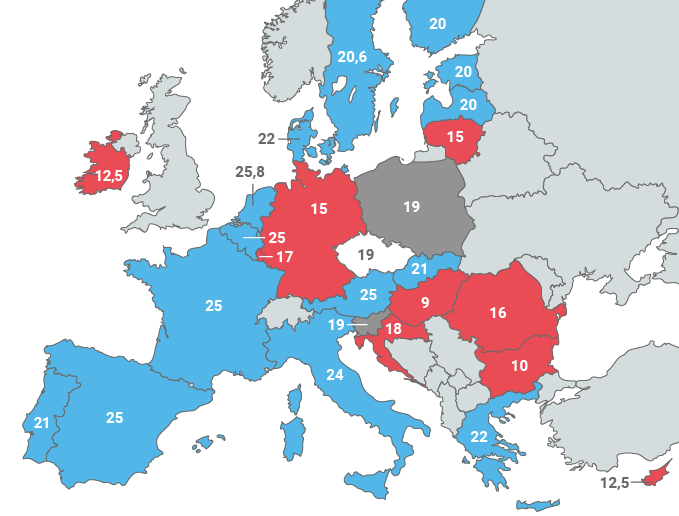

Zvýšení daně z příjmů právnických osob z 19 % na 21 %

Současná sazba daně ve výši 19 % patří ve srovnání s EU mezi nižší sazby a zvýšením na 21 % se přiblížíme k evropskému průměru.

-

Vedení účetnictví ve funkční měně

Firmy, které mají většinu transakcí v cizí měně, budou od 1. 1. 2024 moci vést účetnictví ve funkční měně (EUR, USD, GBP). Sice dočasně nebude pro vyplnění přiznání k dani z příjmů možné přímo použít cizí měnu, avšak přínos pro poplatníky spočívá v možnosti použít funkční měnu v dílčích krocích potřebných pro sestavení daňového přiznání (tj. přepočet až do úrovně agregovaných položek).

-

Zdanění příjmů z právnických osob u realizovaných kursových operací

Zdanění příjmů z právnických osob budou moci podléhat pouze realizované kursové operace. Od 1. 1. 2024 mají právnické osoby možnost vyloučit nerealizované kursové rozdíly ze základu daně v období jejich vzniku (zaúčtování) a do základu daně je zahrnout až v období, kdy je kursový rozdíl realizován. Podmínkou použití tohoto volitelného režimu je nutnost oznámení správci daně o vstupu do tohoto režimu. Zároveň se omezuje i možnost ukončení tohoto režimu, aby nebylo možné jednoduše přecházet mezi režimy vylučování a nevylučování kurzových rozdílů a účelově si tak ovlivňovat základ daně.

Daň z příjmů firem

ČR má podprůměrnou sazbu DPPO. Jsme na 16.-18. místě z 27 zemí EU.

-

Zvýšení sazby nemocenského pojištění pro zaměstnance

Opatření: Znovuzavedení nemocenského pojištění zaměstnanců ve snížené výši 0,6 %.

Odůvodnění: Snížení sazby nemocenského pojištění pro zaměstnance v roce 2009 bylo nesystémovým krokem, který tehdy kritizovali i sociální partneři a vedlo k nerovnováze systému nemocenského pojištění. Sazba nemocenského pojištění placená zaměstnavateli se v roce 2019 snížila z 2,3 % vyměřovacího základu na 2,1 % jako kompenzace za zrušení karenční doby. Díky tomuto kroku a zavedení dalších dávek nemocenského pojištění (např. zavedení a poté prodloužení otcovské či zavedení pečovatelské dovolené) vykazuje od roku 2019 účet nemocenského pojištění záporné saldo, v loňském roce zhruba -8 mld. Kč. Zavedením tohoto opatření se očekává vyrovnání bilance účtu.

Sazby nemocenského pojištění (v %) do 2008 2009 - 30. 6. 2019 od 1. 7. 2019 od 2024 Zaměstnavatel 3,3 2,3 2,1 2,1 Zaměstnanec 1,1 0 0 0,6 Modelový příklad: Průměrná hrubá mzda za rok 2022 dle ČSÚ činí 40 353 Kč měsíčně, dopady na čistý příjem takového zaměstnance jsou 242 Kč měsíčně (0,6 %).

-

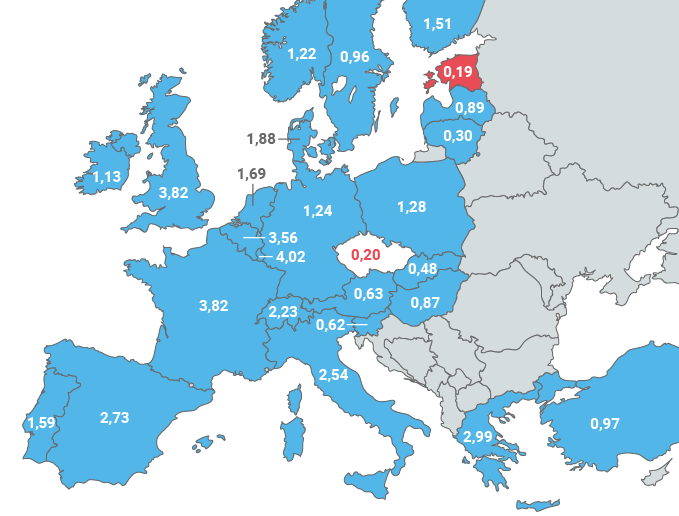

Zvýšení daně z nemovitých věcí a ponechání 100 % výnosů daně obcím

Opatření: Sazby daně z nemovitých věcí se zvýší průměrně o 80 % s dopadem 10 mld. Kč. Veškerý výnos daně zůstane obcím. Výměnou za navýšení daně z nemovitých věcí dojde v rámci rozpočtového určení daní k adekvátnímu snížení příjmů obcí ze sdílených daní právě o 10 mld. Kč. Aktuální podíl obcí na sdílených daních je 25,84 %.

Mezinárodní srovnání: Daňové zatížení segmentu nemovitostí v ČR je dlouhodobě bagatelní, což dále zvýraznilo zrušení daně z nabytí nemovitých věcí v roce 2020. Podíl výnosu běžné daně z nemovitých věcí v ČR na celkovém daňovém výnosu za rok 2020 dosahoval podílu ve výši 0,6 %, což nás řadilo na 24. místo ze zemí EU. Zároveň na HDP dosahoval zanedbatelného podílu ve výši 0,2 %, což nás rovněž řadilo na 24. místo ze zemí EU (a 36. místo z 37 zemí OECD s průměrnou hodnotou 1,8 % HDP). I při navrženém zvýšení daně z nemovitých věcí bude podíl na HDP stále významně pod průměrem zemí EU.

Daň z nemovitých věcí

ČR má zanedbatelný podíl inkasa daně z nemovitostí na HDP. Jsme na 36. místě z 37 zemí OECD.

-

Úprava daně z nemovitých věcí u zemědělských pozemků

Obcím se dává pravomoc, aby mohly pro zemědělské pozemky (orná půda, vinice, chmelnice, zahrady a ovocné sady) zavést místní koeficient v rozmezí 0,5 až 1,5. Obce tak dostanou možnost zavedením místního koeficientu ve výši 0,5 do 5,0. Zároveň obcím zůstává pravomoc tyto pozemky od daně zcela osvobodit.

-

Omezení výjimek na dani z příjmů právnických osob

Omezující daňová uznatelnost při nákupu osobních automobilů pro podnikatelské účely na první 2 miliony Kč z ceny vozu. Hlavním důvodem jsou časté situace, kdy si podnikatelé pořizují luxusní vozy k soukromému užívání, čímž se vytrácí původní záměr daňového zvýhodnění nákupu automobilů tzv. „na firmu“. Například v roce 2020 bylo 96 ze 101 nově registrovaných Ferrari v ČR registrováno na firmu. Fakticky se jedná o částečný návrat před rok 2007, kdy platilo v zákoně o dani z příjmů pro odpisování automobilů ze základu daně omezení ve výši 1,5 mil. Kč.

-

Snížení slevy na dani na manželku

Parametrické snížení slevy na dani na manželku, která se nově omezí výhradně na manžela/manželku pečující o dítě pouze do 3 let věku. Hlavním důvodem omezení je, že stávající nastavení výjimky odrazuje poplatníky od vstupu na trh práce a započetí významnější výdělečné činnosti, protože při překročení limitní hranice příjmů nárok na slevu zaniká.

-

Zrušení tzv. školkovného

Hlavním důvodem zrušení slevy na dani za umístění dítěte do předškolního zařízení je, že benefit zpravidla uplatňují středně a vysokopříjmové skupiny obyvatel s dostatečně vysokým základem daně, zatímco ti nízkopříjmoví např. samoživitelé pracující na částečné úvazky po uplatnění ostatních slev tuto podporu zpravidla pro nízký základ daně nevyužijí. Při sazbě DPFO 15 % odpovídá částka základní slevy na dani na poplatníka, tj. 30 840 Kč ročně, základu daně ve výši 205 600 Kč. Přepočtem na měsíc jde o příjem na úrovni minimální mzdy. Pro tyto nízkopříjmové skupiny poplatníků tedy školkovné žádnou výhodou není, protože si ho vzhledem k nízké dani nemohou uplatnit. Školkovné je proto dobrým příkladem toho, že daňové nástroje nejsou vždy nejvhodnějším nástrojem realizace sociální politiky. Počítá se s tím, že současně dojde ke zvýšení kapacity předškolních zařízení.

Zákon Druh úlevy Popis Ustanovení § Rozpočtové dopady (v mil. Kč) 2014 2015 2016 2017 2018 2019 2020 ZDP FO Sleva na dani Sleva za umístění dítěte §35ba 1 100 1 200 1 300 1 400 1 500 1 600 1 400

-

Zrušení slevy na dani na studenta

Hlavním důvodem je nízká efektivita vůči klasickým studentům, kterým by v principu postačovala standardní sleva na poplatníka, která plně eliminuje zdanění u výdělku 205 600 Kč ročně, což odpovídá průměrnému měsíčnímu přivýdělku ve výši cca 17 100 Kč. Tj. dodatečnou slevu na studenta využijí jen ti studenti, kteří vydělávají částky větší, naopak slabě finančně saturovaní studenti tuto slevu nevyužijí vůbec. Do okruhu uživatelů pak budou patřit mimo jiné i osoby, které mají status studenta jen formálně (tj. sice jsou ke studiu zapsaní, ale vzdělávací zařízení již nenavštěvují).

-

Omezení osvobození nepeněžních benefitů zaměstnancům

Všechny doposud od daně osvobozené nepeněžní benefity, které zaměstnavatel zaměstnanci poskytne, budou osvobozeny od daně z příjmů fyzických osob za dané zdaňovací období na straně zaměstnance pouze do výše poloviny průměrné mzdy (aktuálně 21 125 Kč ročně), která se vypočte jako součin všeobecného vyměřovacího základu za kalendářní rok, který o 2 roky předchází kalendářnímu roku, pro který se průměrná mzda zjišťuje, a přepočítacího koeficientu pro úpravu tohoto vyměřovacího základu. Zaměstnanec bude moci nadále jako doposud čerpat např. příspěvek na zájezdy, kulturní nebo sportovní akce, na tištěné knihy apod. Penzijní spoření zůstane nadále stejně zvýhodněné. U příspěvku zaměstnavatele na stravování zaměstnance dochází ke sjednocení podmínek pro osvobození takového příspěvku, tj. bez ohledu na jeho formu.

-

Zrušení osvobození nadlimitních stravenek

Nadlimitní stravenky dnes na rozdíl od stravenkového paušálu mohou být poskytovány bez limitu, čímž mohou tyto stravovací benefity činit řádově i stovky korun denně (tzv. manažerské stravenky). V souvislosti s tím dojde i k úpravě stravovacího paušálu tak, aby ho mohly adekvátně čerpat i osoby na delších pracovních směnách.

-

Zrušení osvobození zvýhodnění u manažerských bytů

Osvobození zvýhodnění manažerských bytů ze zdanění existovalo kvůli postupnému předávání bytového fondu, kterým disponovali velcí zaměstnavatelé z doby před rokem 1989 a odměňovali tak vybrané pracovníky. Přechodné ustanovení zajistí, že se zrušení nedotkne osob, které v daných bytech měly bydliště před účinností zákona.

-

Snížení limitu pro osvobození příjmů z tombol a hazardních her

Dochází ke snížení limitu pro osvobození příjmů z tombol a hazardních her, a to ze stávajícího 1 mil. Kč na 50 000 Kč. Naplnění tohoto limitu se počítá jako rozdíl mezi součtem výher a součtem vkladů v rámci jednoho zdaňovacího období. Přesahuje-li rozdíl stanovený limit, je příjem z výher z hazardních her zdaněn v režimu ostatních příjmů. Úplné zrušení tohoto osvobození by již nebylo produktivní, neboť by znamenalo výraznou dodatečnou administrativní zátěž pro stát, kdy by každý hráč musel podávat daňové přiznání a v něm dokládat nejen své příjmy, ale i výdaje (tj. každé „zatočení“ v automatu).

-

Zrušení odpočtu za členské příspěvky odborům

U odpočtu za členské příspěvky odborům jde o vysoce selektivní výjimku. Mnozí lidé jsou členy různých neziskových organizací - např. výchova a vzdělávání mládeže, sport apod. a žádný odpočet od základu daně uplatnit nemohou. Je tedy obtížné zdůvodnit, proč právě jen tento jeden neziskový subjekt má právo na toto zvýhodnění.

-

Zrušení daňové uznatelnosti tichého vína jako daru do 500 Kč na reprezentaci

Opatřením dochází ke zrušení daňové uznatelnosti tichého vína jako daru do 500 Kč na reprezentaci.

-

Zrušení odpočtu úhrad za zkoušky ověřující výsledky dalšího vzdělávání

Opatření ruší odpočet úhrad za zkoušky ověřující výsledky dalšího vzdělávání.

-

Zrušení osvobození mzdového vyrovnání v hornictví a odstupného horníkům

Opatřením dochází ke zrušení osvobození mzdového vyrovnání v hornictví a odstupného horníkům.

-

Sjednocení selektivních výjimek do obecného neúčelového limitu do 50 tisíc Kč ročně

Opatřením dochází ke sjednocení selektivních výjimek do obecného neúčelového limitu do 50 tisíc Kč ročně.

-

Zrušení osvobození leteckých pohonných hmot

Dochází ke zrušení osvobození leteckých pohonných hmot (letecký benzín, kerosen) od spotřební daně u vnitrostátních letů (včetně činností zkoušení, oprav nebo údržby letadel). Stávající směrnice EU obsahuje povinné osvobození tryskového paliva v rámci mezinárodní přepravy a přepravy uvnitř EU. Aktuálně probíhá revize této směrnice na úrovni EU.

-

Stanovení vratek za tzv. zelenou naftu podle normativů

Dochází ke stanovení vratek za tzv. zelenou naftu podle normativů, čímž odpadne podnikatelům povinnost vést evidence skutečné spotřeby minerálních olejů a dojde tak k výraznému snížení administrativy na straně podnikatelů i státu. Zelenou naftou se zde rozumí nárok zemědělců na vrácení části spotřební daně z minerálních olejů spotřebovaných pro zemědělskou prvovýrobu (vyjma rybníkářství).

-

Zrušení výjimek u energetických daní

Dochází ke zrušení osvobození metalurgických a mineralogických procesů od daně ze zemního plynu a některých dalších plynů, daně z pevných paliv a daně z elektřiny.

-

Úprava odvodové zátěže OSVČ

Opatření: Zvýšení odvodové zátěže OSVČ

V souladu s doporučeními z NERV a řadou dalších ekonomických expertů se zvýší odvody OSVČ. Konkrétně v letech 2024-2026 vzroste minimální vyměřovací základ pojistného na sociální pojištění OSVČ z 25 % na 40 % průměrné mzdy, tj. o 5 procentních bodů ročně, čímž se přiblíží minimální vyměřovací základ na úroveň minimální mzdy. Zároveň budou OSVČ platit pojistné nejméně z 55 % namísto současných 50 % základu daně. Zdaněny jsou obě skupiny (zaměstnanci i OSVČ) stejně sazbou daně 15 % pro základ daně do 36násobku průměrné mzdy a 23 % pro část základu daně přesahujícího 36násobek průměrné mzdy. U zaměstnanců je základem daně tzv. hrubá mzda, u OSVČ je pak základem daně rozdíl mezi příjmy a výdaji.

2023 2024 návrh 2025 návrh 2026 návrh Minimální vyměřovací základ 25% 30% 35% 40% Vyměřovací základ 50% 55% 55% 55% Odůvodnění: Zaměstnanci odvádějí na sociální zabezpečení vyšší částky než OSVČ, což způsobuje rozdíly ve výši důchodů. Nové opatření tyto rozdíly snižuje. Zvýšením odvodů si OSVČ zajistí vyšší důchody, které lépe pokryjí jejich životní náklady ve stáří a zároveň přispějí k udržitelnosti důchodového systému pro všechny. Opatření rovněž sníží motivaci k nadměrnému využívání statutu OSVČ za účelem snižování nákladů na pracovní sílu.

-

Zvýšení daně z tabákových výrobků a zahřívaného tabáku a zavedení daně z alternativních výrobků

Opatření: Pravidelné zvýšení spotřební daně z cigaret, tabáku na kouření, doutníků a cigarillos o +10 % v roce 2024 a o +5 % v každém roce 2025-2027. Pravidelné zvýšení daně u zahřívaného tabáku o 15 % v každém roce 2024-2027. Zavedení nové spotřební daně a její postupné zvýšení u e-cigaret o 2,5 Kč/ml náplně v každém roce 2024-2027 a u nikotinových sáčků postupné zvýšení daně o 0,4 Kč/g v každém roce 2024-2026 až o 0,5 Kč/g v roce 2027.

Odůvodnění: V souladu s principy ochrany veřejného zdraví, bojem se závislostmi a doporučeními z NERV bude pokračovat postupné zvyšování spotřební daně na tyto výrobky po roce 2023, kdy končí nastavený tříletý harmonogram růstu sazeb. Rychlejší růst sazeb u zahřívaného tabáku sleduje vývoj v okolních zemích a odborníky doporučované přiblížení zdanění zahřívaného tabáku k cigaretám. Aktuálně představuje daňové zatížení náplně zahřívaného tabáku zhruba 21 % daně z kusu cigaret, v roce 2024 by měl být tento poměr na úrovni 29 %. Mechanismus nové spotřební daně z nikotinových sáčků a náplní do e-cigaret vychází z pracovní verze novely evropské tabákové směrnice, která zavede regulaci těchto produktů obsahujících nikotin včetně EU minimálních sazeb. Zdanění tabáku do vodních dýmek se navrhuje upravit tak, aby podstatná část nákupu ke spotřebě v ČR nebyla realizována v zahraničí (čistě z důvodu vysoké daně).

Mezinárodní srovnání: Nejvyšší minimální sazba spotřební daně z cigaret je v Německu (177 EUR/1 000 ks), dále v Rakousku (158 EUR), v České republice (144 EUR), na Slovensku (132 EUR) a na posledním místě v Polsku (107 EUR). Polsko uplatňuje v letech 2023-2026 víceletý plán navyšování sazeb ze všech tabákových výrobků ve výši 10 % ročně. K mírnému navyšování v posledním roce přistoupily všechny okolní země s výjimkou Rakouska.

-

Zvýšení daně z hazardních her a změna rozpočtového určení daně z hazardních her

Opatření: Zvýšení druhé sazby daně z hazardních her z 23 % na 30 %.

Odůvodnění: V souladu s principy ochrany veřejného zdraví a bojem se závislostmi se navrhuje druhá sazba 23 % uplatňovaná aktuálně u živých her (např. kostky, karty, ruleta), binga, kursových sázek (sázky na výsledek, live sázky), totalizátorových her (dostihy), tombol a turnajů malého rozsahu (poker) zvýší na 30 %. Základní sazba 35 % uplatňovaná aktuálně u loterií a technických her zůstane ve stávající výši. U technických her jsou důvodem rizika plynoucí z překročení vrcholu tzv. Lafferovy křivky, kdy další navýšení daně už kvůli rozšíření šedé ekonomiky negeneruje dodatečný přínos pro státní rozpočet. Nově se vyřeší zásadní neproporcionalita, kdy výnos daně z technických her (jak land-based, tak na internetu) doposud plyne na úkor ostatních obcí pouze vybrané skupině obcí, které na svém území mají povolené technické hry, což je zejména u technické hry na internetu bezdůvodné. Dopady hraní na internetu u všech typů her totiž v principu nejsou vázány na místo, kde má hazardní společnost provozovnu/sídlo. Z tohoto důvodu se navrhuje změna rozpočtového určení daní tak, že výnos ze všech online hazardních her bude nově 100% příjmem státního rozpočtu a současně výnos ze všech land-based hazardních her bude nově z 55% příjmem státu, 22,5 % se bude rozdělovat mezi obce podle počtu povolených herních automatů na jejich území a zbývajících 22,5 % se rozdělí obdobně jako výnos daně z příjmů právnických osob mezi všechny obce podle počtu obyvatel.

-

Valorizace minimální daně za herní automaty

Opatření: Zvýšení minimální daně za 1 herní automat na 13 400 Kč.

Odůvodnění: V současné době činí minimální poplatek za jeden herní automat 9 200 Kč. Tato částka se od r. 2016 nevalorizovala, přestože za dobu 2016-2023 činí kumulovaná inflace index 1,46. Valorizace přispěje i ke snížení motivace umísťování herních automatů za účelem zvýšení inkasa daně z land-based hazardních her na území jiných obcí.

-

Posun prahu 23% daně z příjmů fyzických osob z čtyřnásobku na trojnásobek průměrné mzdy

Opatření: Pásmo příjmů, v rámci kterého se platí 23% sazba daně, bude namísto 4násobku průměrné mzdy začínat na 3násobku průměrné mzdy.

Odůvodnění: Rozšiřuje se tím množina vysokopříjmových, kteří platí 23% sazbu daně z příjmů. Jde o solidární krok, aby se i vysokopříjmoví zaměstnanci více podíleli na konsolidaci veřejných financí.

Modelový příklad: V současnosti zaměstnanec platí 23% daň z příjmů, které přesahují částku 161 300 Kč. Do této sumy platí 15% daň. Nově bude tato částka zhruba ve výši 121 000 Kč (uvedené částky jsou aktuální pro rok 2023 a pravidelně se valorizují v návaznosti na růst průměrné mzdy).

-

Zastropování úlev z odvodů pro dohody o provedení práce

Opatření: Nově se stanoví dva limity pro vznik účasti na pojištění zaměstnance, který pracuje na základě DPP (a tím i limity pro placení pojistného na sociální zabezpečení):

- první limit bude stanoven pro DPP u jednoho zaměstnavatele, a to ve výši 25 % průměrné mzdy a

- druhý limit (vyšší) bude stanoven pro vznik účasti na pojištění při souběhu více DPP u více zaměstnavatelů, a to ve výši 40 % průměrné mzdy.

Pokud zaměstnanec překročí jeden či druhý limit, bude již odvedeno také pojistné. Aby opatření mohlo být kontrolováno, bude zavedena evidence všech DPP a příjmů z těchto dohod.

Odůvodnění: Jde o řešení současné nepříznivé situace, kdy jsou dohody o provedení práce namísto příležitostného zaměstnání jediným a častým zdrojem příjmu některých zaměstnanců. Dané osoby nejsou díky tomu důchodově pojištěné, tj. po skončení práceschopnosti nemají buď vůbec nárok na starobní důchod, anebo jen velmi malý, což se odráží v čerpání dávek státní sociální podpory.

Příčinou této situace je především výjimka v oblasti sociálního a zdravotního pojistného, kdy se z DPP do 10 000 Kč u jednoho zaměstnavatele neplatí pojistné. Tímto způsobem však lze být nyní zaměstnán u více zaměstnavatelů najednou, čímž dochází ke kumulaci dohod a takový zaměstnanec neplatí pojistné odvody i z poměrně velkých měsíčních příjmů.

-

Zjednodušení evidence dohod o provedení práce

Opatření: Odbourání některých administrativních povinností z původního návrhu na řešení DPP, které povede k celkovému zjednodušení navrhovaného systému. Nově se stanoví dva limity pro vznik účasti na pojištění zaměstnance, který pracuje na základě DPP (a tím i limity pro placení pojistného na sociální zabezpečení):

- první limit bude stanoven pro DPP u jednoho zaměstnavatele, a to ve výši 25 % průměrné mzdy a

- druhý limit (vyšší) bude stanoven pro vznik účasti na pojištění při souběhu více DPP u více zaměstnavatelů, a to ve výši 40 % průměrné mzdy.

Pokud zaměstnanec překročí jeden či druhý limit, bude již odvedeno také pojistné. Aby opatření mohlo být kontrolováno, bude zavedena evidence všech DPP a příjmů z těchto dohod.

Odůvodnění: Záměrem je snížení objemu u mzdového plnění a počtu DPP bez placení pojistného tak, aby DPP byly využívány jen v souladu se svým účelem, tedy jako doplňkové nebo krátkodobé zaměstnání k získání příležitostného příjmu. Zaměstnanci na základě DPP mají v současnosti povinnost odvádět pojistné na sociální zabezpečení, pokud jejich příjem u jednoho zaměstnavatele přesáhne 10 tis. Kč v kalendářním měsíci. Součet příjmů od více zaměstnavatelů přitom není regulován.

-

Zvýšení daně z lihu

Opatření: Sazba spotřební daně z lihu se zvýší v horizontu tří let, a to tak, že v letech 2024 a 2025 se navýší o 10 % a následně v roce 2026 o 5 %.

Odůvodnění: V souladu s principy ochrany veřejného zdraví, bojem se závislostmi a doporučeními z NERV bude nastaven tříletý harmonogram růstu sazeb spotřební daně z lihu. Tříletý harmonogram zvyšování sazeb přinese transparentní plán a svým přesahem přes stávající volební období této vlády nebude ovlivněn volebním cyklem. Na základě trvalé výjimky dojednané v EU se bude nadále uplatňovat poloviční sazba u produktů z pěstitelského pálení pro vlastní spotřebu pěstitele.

Mezinárodní srovnání: Ve srovnání s okolními zeměmi má ČR aktuálně nižší zdanění lihu než Polsko a Slovensko, a jsme tak na úrovni Německa.

-

Zvýšení poplatků za dobývání nerostů

V souladu s programovým prohlášením vlády budou navýšeny úhrady za dobývání nerostů. Dosavadní systém stanovení výše úhrady z vytěženého množství a sazby dle typu nerostu zůstává zachován, upravuje se pouze výše podílu sazby k referenční ceně u povrchově dobývaného uhlí o 3 %, u uhlovodíků (ropa, zemní plyn), stavebních surovin a některých ostatních nerostů o 2 % a u černého uhlí dobývaného hlubinně a např. u silikátových surovin o 1 %.

-

Omezení osvobození při prodeji cenných papírů a podílů v obchodních společnostech

Nastavení limitu osvobození příjmů z úplatného převodu podílů v obchodních korporacích a cenných papírů na 40 000 000 Kč za zdaňovací období s účinností od 1. 1. 2025. Zároveň je umožněno přecenění nabývací hodnoty těchto podílů a cenných papírů k 31. 12. 2024, tak aby byl efektivně daněn jen nárůst hodnoty po 1. 1. 2025.

-

Redukce sazeb DPH a snížení daně

Opatření: Redukce počtu sazeb DPH na základní 21 % a sníženou 12 %. Přesunutí vybraného zboží a služeb ze snížené do základní sazby DPH. Osvobození knih od DPH.

Odůvodnění: V souladu s doporučeními z NERV a řadou dalších ekonomických expertů se zjednoduší systém DPH sjednocením dvou snížených sazeb (15 % a 10 %) do jedné společné ve výši 12 %. Opatření povede k vyšší efektivnosti a transparentnosti systému DPH, omezení příležitostí k daňové optimalizaci a v neposlední řadě k odstranění absurdit jako v případě aplikace tří různých sazeb DPH u točeného piva. Sjednocením snížených sazeb DPH ve výši 12 % se současně sníží DPH (a tím i inkaso veřejných rozpočtů) u řady aktuálně citlivého zboží a služeb jako např. u potravin bez většiny nápojů, stavebních prací, dětských autosedaček nebo pohřebních služeb. Speciální položkou jsou knihy, které nebudou DPH vůbec zatíženy, a bude na ně aplikována nulová sazba. Naopak položky bez prokazatelného sociálního či zdravotního významu, které byly zařazeny do snížené sazby minulou vládou v reakci na skutečnosti, které již pominuly (covidová krize, povinnost EET), budou přesunuty do základní sazby DPH. Konkrétně se jedná o kadeřnické a holičské služby, točené pivo, služby autorů a umělců, sběr, přeprava a zpracování komunálního odpadu, opravy obuvi, kožených výrobků a kol, úklidové práce a palivové dřevo. Ostatní položky z některé ze dvou snížených sazeb zůstávají ve sjednocené snížené sazbě 12 %. Ze základní do snížené sazby DPH se přesouvá pouze příležitostná a zvláštní linková hromadná doprava osob. Tištěné noviny budou daněny 12% sazbou DPH, stejně jako časopisy a periodika.